相続税払う?払わない?いくら?

相続税の計算について、

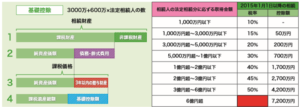

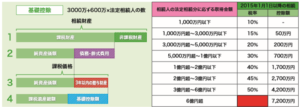

まず、基礎控除の算出です。

「3000万+600万×法定相続人の人数」ですから、

妻とこどもが2人がいたら3000万+600万X3=4800万円が基礎控除されます。

正味の遺産額が基礎控除額以下の場合には、相続税がかからない目安となります。

もう少し細かく計算します。

1、相続財産から非課税財産を差し引きます。

※相続財産~現金、土地、建物、有価証券、車など

※非課税財産~墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物。ただし、骨とう的価値があるなど投資の対象となるものは相続税がかかります。

2、債務、葬式費用を差し引きます。

3、3年以内の贈与財産を加えます。(補足あり)

相続開始の3年以内に贈与したものは相続財産として加算されてしまいます。

過去に、被相続人があとわずかな命というときに、相続税を少しでも安くしようと、あわてて生前贈与をするという駆け込み贈与を防ぐためとされています。

4、基礎控除額を差し引いた金額が課税遺産総額となり、法定相続分割合に応じて分割します。

これがプラスなら相続税が課税されます。

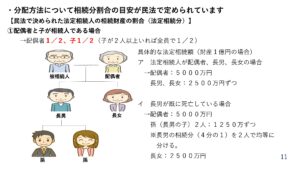

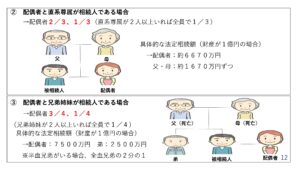

法定相続分割合という言葉が出てきましたが、

法定相続分割合は配偶者は必ず相続人になり、家族関係でいくつかのパターンがあります。

相続税が課税される・・いくら払うのか?

先ほどの4、法定相続分に応じて分割した取得額を、相続税額の表に当てはめて算出します。

取得額に応じて段階的に設定されています。

1000万円以下 10%

3000万円以下 15%

5000万円以下 20%

1億円以下 30%

2億円以下 40%

3億円以下 45%

6億円以下 50%

6億円超 55%

大きな負担ですね。。

そこで、「相続対策」「節税対策」に取り組んでいる人は少なくないようです。

どのような対策があるのか?

いくつか紹介します。

・生前贈与を活用した相続税対策~子どもや孫に1年間に110万円まで贈与しても非課税

・生命保険を活用した相続税対策~法定相続人人数X500万=非課税

※このほかにも多数ありますので、別のページで・・

「3、3年以内の贈与財産を加えます。」の補足

2023年度税制改正により、生前贈与加算の対象期間が3年から7年に延長されます。

今すぐにというわけではありません。

2027年に死亡した場合、「3年」です。

しかし、2028年以降『1年ずつ期間が延び、最終的には7年となります」

この「持ち戻し」制度の対象となるのは、子や配偶者をはじめとした法定相続人へ贈与する場合です。

逆にいうと、孫をはじめとした法定相続人以外への贈与では原則「持ち戻し」が適用されません。

相続税を払っている人はどれくらい? | 江戸川終活情報館

終活セミナー日程

終活ガイドCH【終活協議会】YouTube

Tweet